匠石运斤、春风化雨——浅析中国石化行业发展现状

2019年以来,世界经济经历了前所未有的挑战,在新冠疫情全球蔓延、贸易摩擦加剧及地缘局势紧张的情况下,全球经济微弱复苏的步伐更显沉重。据IMF(国际货币基金组织)预测,2020年全球经济将萎缩4.4%;中国经济将增长1.9%,正进入“国内国际双循环”的新发展格局,中国作为全球唯一实现正增长的主要经济体,为全球经济复苏作出了重要贡献。

随着全球化进程的深入,我国石化行业本土竞争逐渐向多主体转变,面临的外部竞争也日趋激烈。在面临经济下行压力持续加大、不确定性因素不断增加、国际国内环境更加严峻复杂的情况下,我国石化行业在2019年呈现稳中有进和稳中向好的总体态势。据调查数据统计,2019年全行业实现营业收入12.3万亿元,同比增长1.3%;利润总额6,683.7亿元,下降14.9%。进出口总额7,222亿美元,下降2.8%。

2020年,我国经济处于“十三五”收官之际,稳增长至为关键。能源化工行业也将以改革抓住机遇,以创新应对挑战。预计“十三五”我国能源规划的主要目标有望实现,能源转型再启新篇,发展更为稳健;2020年我国炼化行业既是迎来新增产能全面释放、竞争白热化之年,也是行业淘汰和整合兴起之年,炼化市场面临继续回调压力,但优胜劣汰将提质增效、转型升级,为“十四五”期间行业的高质量发展奠定基础。

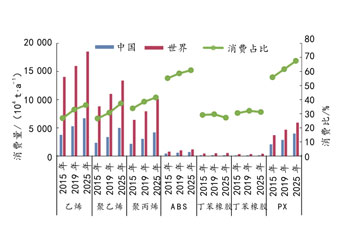

随着中国经济的快速发展,对全球经济增长的贡献越来越大,石化产品的消费也逐年上升,2019年石化产品消费总量已占全球的三分之一。2019年,全球乙烯消费量1.6×108 t,中国乙烯当量消费量(乙烯下游产品消费量折算)5271×104 t,约占全球的33%,部分产品消费量占比甚至高达50%以上,如ABS塑料、PX(对二甲苯)等。预计到2025年,除了下游产业转移规模较大的合成橡胶之外,主要化工产品消费占比还将进一步扩大,整体将占全球的40%左右。

中国主要化工产品消费量及全球占比预测

2014年发改委印发了《石化产业规划布局方案》,2015年发改委发布关于做好《石化产业规划布局方案》贯彻落实工作的通知,对石化产业基地的设立条件提出了指导意见,在此基础上提出了发展七大石化产业基地的规划,使得2018-2025年的中国炼油格局中,民营企业作为主力力量登上中国炼油产业链的舞台。七大石化产业基地包括:大连长兴岛、河北曹妃甸、江苏连云港、浙江宁波、上海漕泾、广东惠州和福建古雷。

七大基地全部投射沿海重点开发地区,瞄准现有三大石化集聚区,同时立足于海上能源资源进口的重要通道。

-

上海漕泾、浙江宁波、江苏连云港三大基地位于长三角地区,该区域经济活力强劲、发展潜力巨大,是石化下游产品消费中心,也是当前国家实施“一带一路”与长江经济带两大战略的关键交汇区域。

-

广东惠州、福建古雷两大基地位于泛珠三角地区,面向港澳台,区位独特,是国家实施“一带一路”战略的核心承载腹地。

-

大连长兴岛、河北曹妃甸两大基地位于环渤海地区,是国家实施京津冀协同战略的集中辐射区域。

新一轮炼油扩能潮袭来,我国炼油行业变局时代已然到来。2019年,恒力石化和浙江石化投产,国内炼油格局和资源流向重构;成品油终端消费增速放缓至2.8%,化工轻油消费大幅增长10.5%,“油化转型”开始发力。2020年,我国成品油批发零售已依次放开,成品油市场化改革进入攻坚期。近2-5年汽车工业处于调整期,加之乙醇和电动汽车等替代燃料发展,导致成品油需求增速长期处于小幅下行通道,预计2020年终端消费量为4.03亿吨,增速2.2%;而多个炼油项目的投产将使得2020年我国一次炼油能力达到9亿吨,新增产能的释放将使得国内竞争趋于白热化。炼油行业要着力提高竞争力,实现转型和高质量发展。预计2020年我国成品油出口量将达5,900万吨,或将成为亚太最大的出口国家。

根据全球发达国家经济体石化产业生命周期的特点判断,我国石化工业正处于成长后期,可能很快迎来石化工业峰值。通过研究美国、欧洲和日本石化产业的发展,预测中国将在2030年后进入成熟期,2040年左右达到消费峰值。峰值阶段的乙烯当量消费量将达7207×104 t,折人均乙烯当量消费量约49.7kg/人。该人均消费水平稍高于日本的峰值消费水平47.6kg/人,略低于西欧56.3 kg/人,相当于峰值期美国人均消费水平的57%。

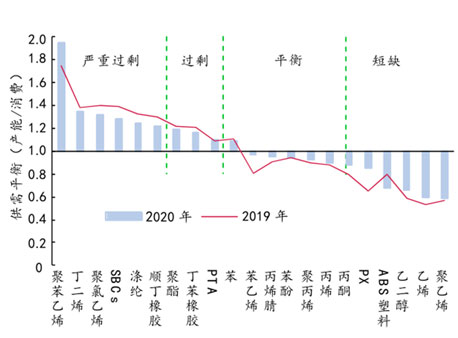

据国内石化产能建设情况,2019—2020年乙烯、丙烯产能增加近1200×104 t/a,聚烯烃、PX、PTA(精对苯二甲酸)增加超过1000×104 t/a,乙二醇、苯乙烯增加约500×104 t/a,纯苯、聚酯增加约400×104 t/a,进一步提高国内供应能力,并引起供需平衡变化。据国内主要石化产品产能和消费比,主要原料于平衡或短缺状态,乙烯、聚乙烯、聚丙烯和ABS塑料缺口较大,合纤、橡胶持续过剩,聚苯乙烯、聚氯乙烯和聚酯等产品已严重过剩。

中国主要石化产品供需平衡(产能/消费)

在油价处于低谷的情况下,近年来国内传统油气石化产业的新建和规划项目显著增多,甚至有原油直接裂解制烯烃项目出现。未来炼油产能随炼化一体化项目建设将继续增加,预计2020—2025年全国新增炼油能力约1.6×108 t/a,2025 年总炼油能力达10×108 t/a,炼油产能过剩矛盾愈发突出。目前,国内炼油产业在降低加工负荷之外,不断加大向化工和其他炼油小产品上转化的力度,如增产丙烯等,也对化工市场带来了影响。

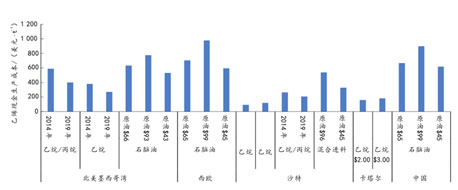

从中国乙烯及下游产品、芳香烃PX两大化工路线的全球贸易格局来看,尽管国内新增产能规模大,仍无法阻挡全球过剩资源直接或间接流入。近几年美国聚烯烃、乙二醇装置建设较多,在中美达成第一阶段协议之后对中国出口增加明显。中东对中国出口PX也是维持增加,而东南亚和东北亚传统出口地区规模出现不同程度减少,日韩和中国台湾省不具竞争力的装置负荷降低。从下图乙烯装置现金成本对比来看,中东和北美地区的成本优势巨大是这两个地区保持对中国化工产品出口的核心竞争力。因而,中国不可避免地还将保持一定产品的进口,市场的竞争压力将主要集中在中国及周边国家和地区,尤其是东北亚和东南亚,而国内原料多元化的石化产业将使竞争局面更复杂多变。

全球乙烯现金生产成本对比

全球石化行业迎来大周期转折,行业开始步入大整合时期。2019年,世界石化产能扩张幅度进一步加快,石化市场过剩风险加剧;国内乙烯当量消费增幅达9%左右,新业态消费和替代消费增长突出,但PX、乙二醇等大宗产品一度跌破盈亏平衡线也释放出市场转折信号。2020年,我国石化扩能继续加速,基础石化原料新增产能占全球的70%左右,国内供应压力累积,外部聚烯烃和PX输入压力不减;而乙烯当量消费小幅回落至8%左右,聚烯烃等产品仍面临高库存压力。受价格下行影响,部分PX、EG等装置面临出清,行业将步入大整合时期。2019-2020年,国内包括合成气直接制烯烃、OCM等关键技术获得重大突破或进展,己二腈等一系列卡脖子产品采用自主技术建设生产,也标志着石化行业真正进入了优胜劣汰,迈向高质量发展阶段。

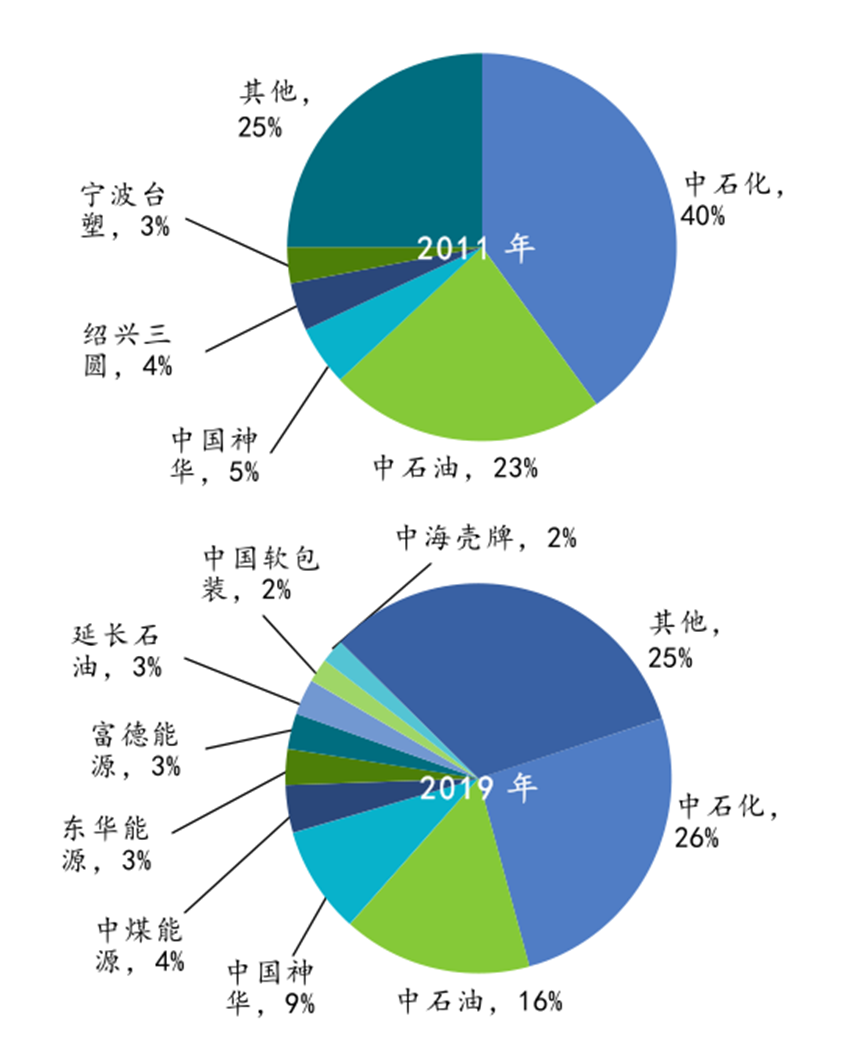

在化工产业源头乙烯和丙烯的产业格局上,国内烯烃产业形成了以中国石油化工集团有限公司(简称中石化)和中国石油天然气集团有限公司(简称中石油)两大公司为主导,多方资本积极参与的生产竞争格局。从参与主体来看,其他国企、地方资本、民营及外资纷纷进入乙烯生产领域。中石化和中石油的乙烯产能占比从2011年的87%下降到2019年的62%,丙烯产能占比从2011年的75%下降到2019年的43% 。

烯烃生产格局变化引起下游聚烯烃市场格局变动。如聚丙烯市场已是群雄逐鹿,2019年中石化和中石油产能份额分别下降至26%和15%,中国神华产能份额上升至9%,东华能源、富德能源及中国软包集团PDH装置配套的份额共占8%,其他来自地方企业和煤化工企业增长较快。

2011年、2019半年聚丙烯生产企业份额

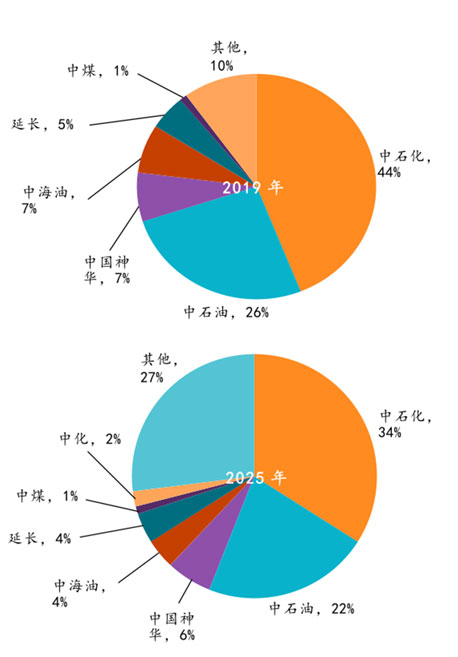

随着以荣盛、恒力、盛虹为代表的国内民营资本及埃克森美孚、阿美、巴斯夫、利安德巴塞尔等国际化工巨头纷纷进入中国石化产业,神华、延长、华锦的不断扩张,未来,中石化和中石油的产能占比还将进一步下降。如聚乙烯的产能占比将从2019年44%、26%下降到2025年34%、22%。

2019-2025聚乙烯生产企业份额

中国的石化市场在未来十年还将保持增长,并进入消费峰值阶段,同时原料多元化推动石化产能高速增长,过剩将进一步加剧。全球石化产业成本竞争格局在短期内难以被打破,产业竞争将更加激烈,高成本产能面临淘汰。中国石化产业内部优化重组趋势明显并将处于发展与再平衡的阶段,充分的市场竞争将奠定此后中国石化产业格局。

国内各大炼化企业应加强研究判断行业发展规律和趋势,根据自身所具备的优势制定中长期发展战略,明确不同发展阶段中的建设方向和目标。在实施过程中,加强分析国内外发展环境、政策导向和行业动态,综合资源、市场、技术、区位及人力资源等优势资源择优布局,推动炼化业务做精做强。

在中国石化产业发展的历史过程中,随着原料价格的变化和技术路线的革新,已经对传统炼化一体生产企业造成了冲击。但不同原料生产路线在引起行业优化重组后,在以生产成本为核心的竞争格局上始终会达成平衡,炼化一体化技术路线仍有着其生命力,尤其在近几年的低油价时期。

为加强对油价波动的风险抵御能力,国内一些炼化一体化企业注重炼油和化工“两条腿”走路,但局限于原有装置规模,只能进行小幅度的调整。一些新建炼化一体化项目,可以根据整体效益最大化,在成品油、芳香烃和烯烃三条主要产品路线上进行大幅度的调整,盈利能力突出。

因而,国内炼化企业在进行“油转化”转变的同时,应加强研究区块化协同合作,如原料互供、水电气风的能源共用等等,达到集中资源、分摊能耗成本等方面的目的,进一步挖掘炼化一体化的竞争潜力。

随着竞争不断加剧,单独在产业链某环节上发展已很难抵御市场波动带来的风险,因而近年来企业从产业下游往上游发展的态势十分显著。传统炼化一体化企业应高度重视这一变化,通过产业链整合、合资合作等多种途径,向建设垂直一体化的产业链方向努力。

同时,传统炼化一体化企业应发挥人力资源、技术和资本等方面的优势,向杜邦、巴斯夫等国际先进企业学习,加强横向跨领域的应用研究,如汽车、电子电器、航空航天等,向材料应用、新材料开发等方向努力。这是现代炼化企业加强产品研发,拓展市场消费深度和广度,成为世界先进材料制造商的必经之路。

当前全球石化产业竞争十分激烈,行业兼并重组案例和规模不断上升。与此同时,中国率先从疫情中恢复生产和消费,而且国内产业发展技术升级逐步走向成功,已成为最有投资吸引力的国家。国内炼化企业应保持国际视野,重点关注能与自身战略发展方向和目标达成一致的企业,加强合资合作,寻找并购机会,取得海外战略发展支点,突破本土发展的局限走向国际。

免责声明:所载内容来源于互联网,微信公众号等公开渠道,我们对文中观点持中立态度,本文仅供参考、交流。转载的稿件版权归原作者和机构所有,如有侵权,请联系我们删除.

参考资料:

中国化工信息周刊:深度解析!我国石化产业现状及未来发展思路

中国石化经济技术研究院:中国石化发布《2020中国能源化工产业发展报告》:站在历史交汇点上看能源化工产业新开局

中国七大世界级石化产业基地最新项目进展大盘点!